君实生物2015年8月13日挂牌新三板,从二级市场交易来看,公司股价自挂牌以来持续攀升,从最初4.38元/股,截至发稿前,报收21.35元/股,涨幅近4倍。

继新三板挂牌企业成大生物(831550)、盛世大联(831566)之后,上海君实生物(833330)也正式进军港股,成为“新三板+H股”又一案例。

5月23日消息,君实生物发布公告称,公司拟申请发行境外上市外资股(H股)并在香港联合交易所主板挂牌上市。本次发行H 股股数不超过本次发行完成后公司总股本的25%(超额配售权执行前),并可以授予簿记管理人不超过上述发行的H 股股数15%的超额配售权。根据公告,本次H 股,上市外资股均为普通股,以人民币标明面值,以外币认购,每股面值为人民币1 元。

君实生物2015年8月13日挂牌新三板,从二级市场交易来看,公司股价自挂牌以来持续攀升,从最初4.38元/股,截至发稿前,报收21.35元/股,涨幅近4倍。

在研产品10余种,暂未盈利

根据公开信息,上海君实生物医药科技股份有限公司是一家以开发治疗性抗体为主的研发型高科技公司。公司由多名毕业于美国知名学府,有着丰富的科技成果转化及产业化经验的留学人员创办,专注于创新单克隆抗体药物和其他治疗性蛋白药物的研发与产业化。

公司瞄准国际抗体技术研发的前沿进展,通过国内外技术合作,着力研发条件、研发团队和技术平台的建设,已搭建创新人源化抗体药物产品研究开发技术平台。该平台涵盖分子抗体药物筛选、高产稳定CHO细胞株的构建及治疗性抗体分析检测在内的多个核心技术。

公司目前在研产品十余种,主要覆盖肿瘤、心血管疾病和骨质疏松等领域。除了创新人源化抗体药物产品研究开发技术平台外,公司还建立了抗体药物研发所必须的高通量自动化抗体筛选平台、分子生物学平台、高产稳定细胞株筛选平台、CHO细胞发酵平台、抗体纯化和制剂工艺平台、抗体质量研究平台等七个关键技术平台,涵盖了单克隆抗体药物从早期开发到工艺放大的整个过程。

财务方面,君实生物发布2018第一季度报告中显示,本报告期内营业收入为1,464,558元,相比去年同期下降59.72%,归属于挂牌公司股东的净利润比去年同期增长了66.28%,但仍处于负值,并未实现盈利。

挂牌后6次发股,累计融资16.18亿元

君实生物2012年12月成立,挂牌前曾获得三轮融资,投资方包括万融资本、日章投资以及上海盈定投资。新三板挂牌后,根据公告,2015年以来,君实生物共完成六次股票发行,累计融资16.18亿元。2018年2月23日,君实生物完成2018年第一期双创可转换公司债券的非公开发行,发行规模为2亿元。

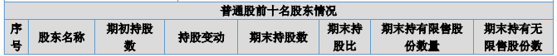

截止2018年一季度,君实生物股权结构如下:

君实生物4月10日发布定增方案,公司拟向熊竣珠海高瓴天成股权投资基金(有限合伙)发行股票不超过1210.00万股。该方案发行对象为高瓴二期基金和君实生物董事长、实际控制人熊俊,其中高瓴二期基金以不超过2.00亿元(含)认购不超过1110万股股份(含),熊俊以不超过1800万元(含)认购不超过100万股股份。

新三板+H实施步伐加快

据安信证券统计,截至目前,新三板市场共计有22家三板新经济企业既符合港交所主板上市标准又符合香港创业板上市的双重标准。

继大成生物之后,盛世大联于5月14日宣布公司拟发H股,成为“新三板+H股”新政后第二家拟赴港上市企业。,值得注意的是,盛世大联之前并不在此前股转公司与香港交易所签约仪式的11家受邀三板公司名单中。业内人士指出,之前许多人根据受邀名单推测首批响应企业可能为这11家,但在行业内有优势的盛世大联也大胆尝试。

业内人士指出,“新三板+H股”对流动性不强的新三板企业而言,会产生聚集效应,将在活跃度、成交量、成交价格等方面有比较高的溢价;未来港交所的企业可以到股转系统挂牌进行融资,对其在内地市场的发展有积极的意义。

对于新三板企业而言,港交所是一个核准制的市场,企业上市速度较快,同时也为企业提供新一条融资途径,向国际化迈进;同时,香港作为一个更为成熟的资本市场,对企业要求高、监督严格,而且企业要面临来自世界各地其他企业的竞争压力,机遇和挑战并存。